Le projet d’échanger les obligations libanaises pour un montant de 1.2 milliards de dollars arrivant à échéance au mois de mars prochain a amené les agences de notation internationales, Fitch, Moody’s et Standard & Poor’s (S&P) à mettre en garde les autorités libanaises contre une possible dégradation supplémentaire des émissions obligataires qui passeraient alors à un niveau de défaut.

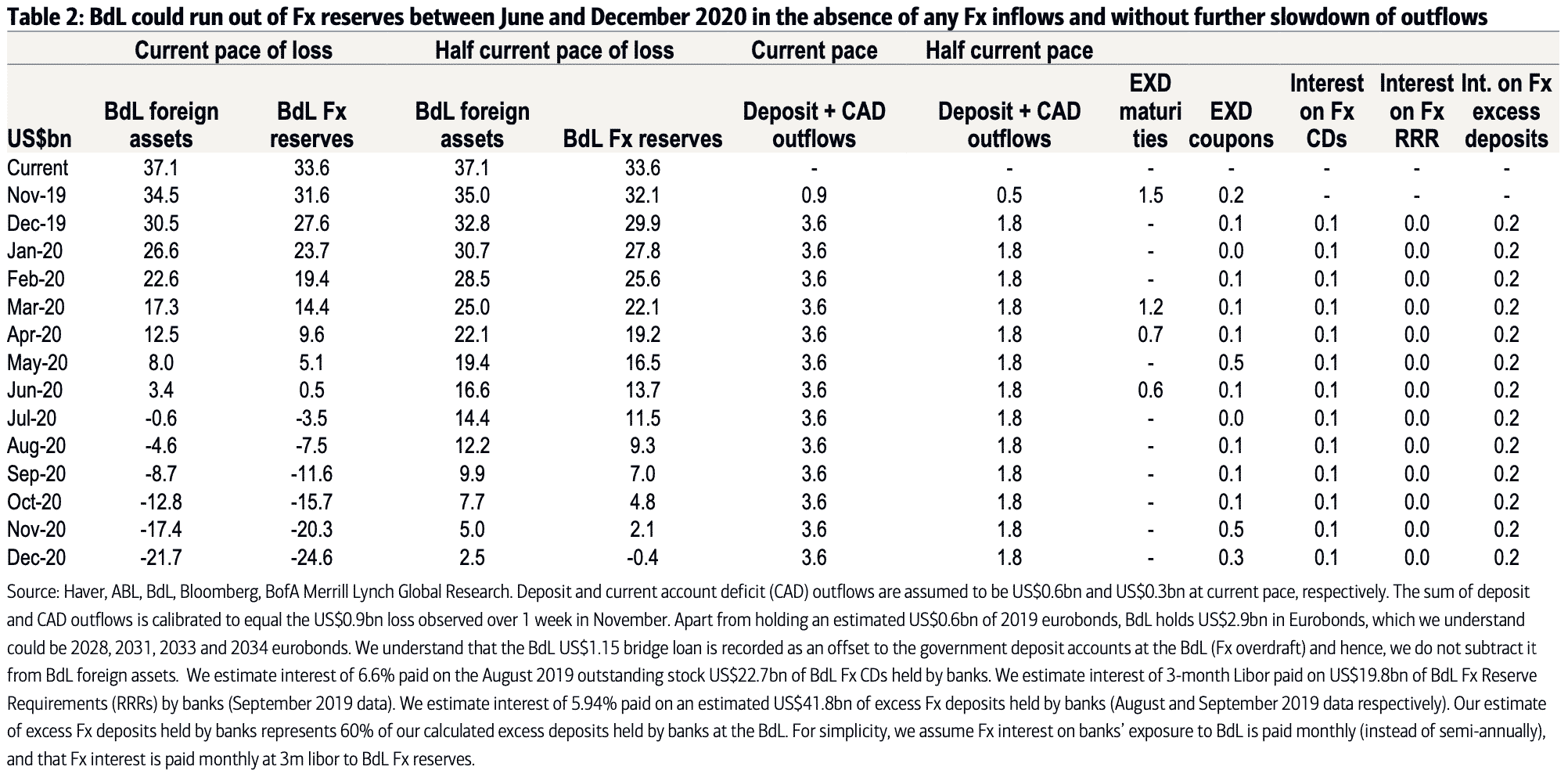

En effet, cela fait déjà un certain temps que ces agences de notation s’inquiètent du niveau des réserves monétaires nettes, qui été déjà largement ponctionnées au mois de mars et de novembre 2019 pour le paiement d’obligations arrivées à maturité par la Banque du Liban (BDL) et non par le ministère des finances comme cela devrait pourtant être le cas.

Selon les agences de notation internationales, un swap ou échange dans ce cas est une restructuration sans en dire le mot, imposée de manière unilatérale aux créanciers et cela augure du plus mal.

Et elles ont raison de s’inquiéter. De 41 milliards de dollars de réserves brutes – qui incluent aussi des dépôts privés que la BDL ne peut utiliser pour ses opérations de maintien de sa politique monétaire – l’année précédente à cette même date, le gouverneur de la Banque du Liban, Riad Salamé, a indiqué, au cours d’une émission diffusée la semaine dernière qu’elles avaient baissé à 31 milliards de dollars. Quant aux réserves monétaires nettes, pas un mot. Elles sont estimées par les agences de notation internationales comme allant de 4 milliards de dollars à 17 milliards de dollars, une marge assez importante, faute d’avoir des chiffres officiels. À cette somme, chaque mois, la BDL débourse près de 1 milliards de dollars pour défendre la livre, même si le contrôle des capitaux imposés par l’Association des Banques du Liban a quelque peu amoindrie de manière artificielle ce facteur, mais aussi désormais depuis l’adoption de la circulaire 530 publiée le 1er octobre 2019, à payer essences, blé et médicaments, pour le rendre accessible au marché local suite à la pénurie de devises étrangères nécessaires à ces achats sur les marchés internationaux… du moins en théorie…

L’idée même de l’avoir proposé, même si par la suite, la banque centrale s’est rétractée semble aller dans l’idée que les fonds disponibles, c’est-à-dire les réserves monétaires nettes et non brutes, commencent à manquer et que la BDL risque de manquer de fonds pour payer cette somme de 1.2 milliards de dollars aux créanciers dès le mois de mars.

Ce mois s’avère donc être crucial pour l’avenir du Liban